多拿3本证书!税务师+CPA+中级+初级同时备考,简直太赚了!

- 来源: 高顿税务师

- 2019-02-28 11:43:03

- 责编: frank

国家对考证人才的扶持,从未停止!刚刚,又一重磅政策宣布,对考证党太有利了。

01

确定了,国家将大力扶持考证人才

国务院关于印发国家职业教育改革实施方案的通知国发〔2019〕4号

近日,国务院出台一项新的政策《国家职业教育改革实施方案》,政策明确,为贯彻全国教育大会精神,进一步办好新时代职业教育,落实《中华人民共和国职业教育法》,将继续完善国家职业教育制度体系,大幅提升新时代职业教育现代化水平,促进经济社会发展和提高国家竞争力提供优质人才资源支撑。

一句话:职业教育更加重要,将大力扶持考证人才。

政策内容重点:

一、完善国家职业教育制度体系

(一)健全国家职业教育制度框架。

推动企业深度参与协同育人,扶持鼓励企业和社会力量参与举办各类职业教育。推进资历框架建设,探索实现学历证书和职业技能等级证书互通衔接。

(二)提高中等职业教育发展水平。

(三)推进高等职业教育高质量发展。

(四)完善高层次应用型人才培养体系。

二、构建职业教育国家标准

(五)完善教育教学相关标准。

(六)启动1+X证书制度试点工作。

院校内实施的职业技能等级证书分为初级、中级、高级,是职业技能水平的凭证,反映职业活动和个人职业生涯发展所需要的综合能力。

(七)开展高质量职业培训。

对取得职业技能等级证书的离校未就业高校毕业生,按规定落实职业培训补贴政策。

(八)实现学习成果的认定、积累和转换。

对接受职业院校学历教育并取得毕业证书的学生,在参加相应的职业技能等级证书考试时,可免试部分内容。

三、促进产教融合校企“双元”育人

四、建设多元办学格局

五、完善技术技能人才保障政策

(十五)提高技术技能人才待遇水平。

支持技术技能人才凭技能提升待遇,鼓励企业职务职级晋升和工资分配向关键岗位、生产一线岗位和紧缺急需的高层次、高技能人才倾斜。

六、加强职业教育办学质量督导评价

七、做好改革组织实施工作

政策明确的几个重点内容:

把职业教育摆在教育改革创新和经济社会发展中更加突出的位置。牢固树立新发展理念,服务建设现代化经济体系和实现更高质量更充分就业需要,对接科技发展趋势和市场需求,完善职业教育和培训体系,优化学校、专业布局,深化办学体制改革和育人机制改革,以促进就业和适应产业发展需求为导向,鼓励和支持社会各界特别是企业积极支持职业教育,着力培养高素质劳动者和技术技能人才。

未来将继续扶持各类证书考试,对考证党人才也将予以更大扶持!

02

没有哪个会计会嫌证书多

这个消息对会计人太有利了!众所周知,财会是个“证书成群”的行业,说证书是财会人的【命】,其实也并不夸张。但凡想在行业里长期发展下去的财会人,手里都至少有一两张拿得出手的证书。

近年来,国家大刀阔斧地财税改革,令不少财务人感到吃力,既是学习新政策的压力,也是自身职业发展透露出的危机感和不确定性。税务师也渐渐得到了很多财务人员的重视和追捧,成为继初级、中级、注会之后的又一热门证书。

哪怕是有了一定年纪和工作经历的“老会计”也纷纷开始响应各项培训政策,被动或者自发地进行继续学习。

无论是出于精进自己的税务知识,还是以税务师辅之财会本行发展的目的,越来越多的财务人都将目光集中在了税务师这本证书上。

比起一些职称类证书,税务师证书的实用性比较强,不必担心考过之后无用,拿下税务师,可以依法进行涉税鉴证业务,驰骋于税务师事务所、会计师事务所等高薪行业。

03

“懂税的会计人”正在成为人才新需求

国家税制政策改革,国地税合并,开始实行更为严密的纳税政策,企业需要拥有税务师职业资格的专家型人才的帮助,来进行税务筹划、税务核算、税务申报、税务管理等工作。因此,社会各行业对于税务师的需求大量增加。

随着企业对税务问题的重视日渐提升,在税收领域中,税务师将作为市场经济中的涉税专业服务组织和依法纳税服务的重要载体,发挥至关重要的作用。

04

报考条件放宽,拿下还需趁早

税务师考试条件放宽之后,许多会计、审计甚至刚毕业的大学生等也加入到税务师考试的大军中,业内人士预测,未来税务师考试的竞争只会越来越激烈,从逐年上涨的报名人数中已然可窥得一二。

2015年是16.9万人,2016年这个数字是17.6万人,2017年税务师考试报名人数是22.6万人,2018年税务师职业资格考试报考人数为336673人,首次突破30万,报考科次为912777科,和2017年相比,报考人数增长48.81%,报考科次增长56.15%。

当然,放宽考试报名条件,也是促进税务师行业快速发展的举措之一,在这个人才缺口大门已经为你打开的时刻,趁早拿下税务师资格无疑才是明智之举。

05

难度适中,工作考证两不误

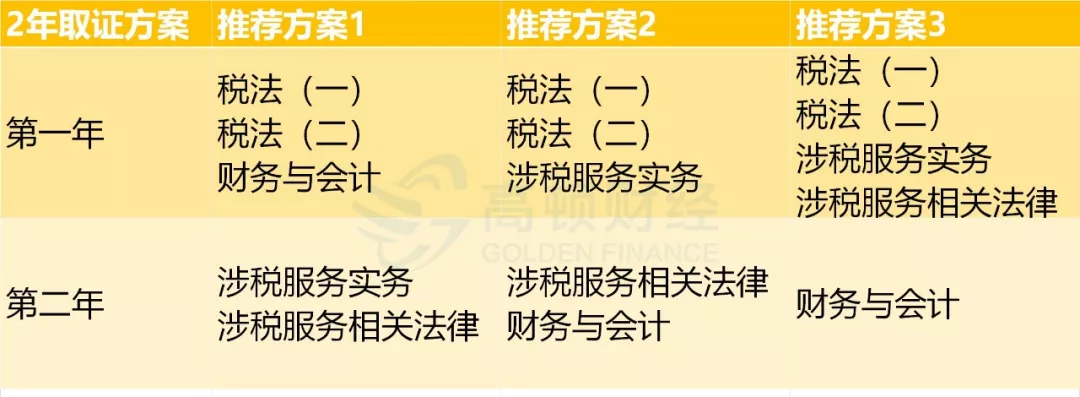

如果要与注册会计师考试做一个对比的话,税务师考试的难度相对比较适中,科目也较少,涉及的内容没有注会那么广泛,更加专注于税务方面的知识。

如果考生之前已经通过一些财会证书的考试的话,备考起税务师来就更加没有那么大的压力了,因为科目之间的关联性还是比较紧密的,和注会、中级职称、初级职称等结合起来同时备考,能够达到事半功倍的效果,一鼓作气拿下税务师!

一、税务师和CPA同时备考

(1)税务师中的《财务与会计》与注会的《会计》与《财务成本管理》相对应,其中《会计》部分占80%的内容,所以将这门知识学好了,会对《财务与会计》起到很大帮助。考试时间上,注会比注税早,学习注会《会计》和《财务成本管理》肯定会对学习税务师的《财务与会计》有一定的帮助。

(2)税务师的《税法(一)》、《税法(二)》和《涉税服务实务》,与注会的《税法》相对应。而《税法(一)》和《税法(二)》比《税法》写得更为详满,所以,将《税法(一)》和《税法(二)》学好学透,注会的《税法》也不会有什么问题了。

(3)税务师的《涉税服务相关法律》中包含到经济法、刑法和行政法,其中经济法部分在注会《经济法》中有涉及。

二、税务师与中级同时备考

税务师与中级之间科目重叠范围多,如果报考了中级会计职称而又报考了税务师的相关科目的考试,可以取得同时复习两个考试的效果。

例如,税务师考试中的《涉税服务实务》和《财务与会计》科目对应着中级会计职称《中级会计实务》和《财务管理》科目的相关内容,总体来说,是相辅相成的。同时《税法(一)》、《税法(二)》以及《涉税服务相关法律》是法条相关,相信有了这些科目的基础学好中级《经济法》也是同理可得,所以税务师考试和中级是非常适合一起联报的。

三、税务师与初级同时备考

从专业发展的角度来看,有了“入门级”的初级会计证书做保障,再加上税务师证书必然也会在职场成为炽手可热的香饽饽。目前市场上,许多企业缺少税务方面相关的会计,除做账以外,能做税务筹划的相对较少。尤其是在怎么报税、税务报表怎么填写上,对于企业来说显得格外的看重。

初级+税务师科目搭配

由于初级会计职称考试的年限为1年,所以建议小伙伴们采取的报名方式为初级会计职称+税务师科目里的任意一科。

现代社会的发展越来越趋向多元化,复合型人才的需求急剧上升。所以,技多不压身。

而且只有努力准备过考证考试的人才知道,在这些考试背后的努力与收获更易教人学会成长,学会面对任何未知的恐惧与困难。

时不我待,依照目前我国财税改革的进程来看,未来税务师行业的发展空间不可限量,留给专业税务人才的机遇也更加多元,若能够成为既懂税又懂会计的复合型人才,必将获得更多企业的青睐,拓宽自己的职业发展道路。

分享:

分享:

声明:

(一)由于考试政策等各方面情况的不断调整与变化,本网站所提供的考试信息仅供参考,请以权威部门公布的正式信息为准。

(二)本网站在文章内容来源出处标注为其他平台的稿件均为转载稿,免费转载出于非商业性学习目的,版权归原作者所有。如您对内容、版权等问题存在异议请与本站联系,我们会及时进行处理解决。

相关文章

- 高顿教育:2022年税务师考试科目有年限规定吗?一年可以报几科目? 12-15

- 高顿教育:想要提高备考效率?税务师考试真题利用起来! 12-15

- 高顿教育:想要提高备考效率?税务师考试真题利用起来! 12-15

- 高顿教育:税务师考试成绩几年内有效?错过这个期限有什么后果么? 12-13

- 高顿教育:税务师考试的难度到底是怎样的?每个科目难度多少? 12-13

- 高顿教育:参加2022年税务师考试的小白知道税务师考试几年内通过完成么? 12-13

- 高顿教育:2022年税务师考试报名照片尺寸有什么要求?格式是怎样的? 12-13

- 高顿教育:税务师考试成绩标准是什么?2022年税务师报名费多少钱? 12-10

- 高顿教育:2021年税务师考试查分通知出来了?成绩有异议怎么办? 12-02

- 高顿教育:有一年过五门的税务师考试攻略吗?明年税务师考试在哪报 12-02

最新资讯

会计人必读