税务师知识点:什么情况下需要“暂估入账”?有什么用?

- 来源: 高顿税务师

- 2020-11-23 14:21:38

- 责编: liuli.li

你还认为计税只能依靠发票吗?那遇到确实无法取得发票的情况我们该怎么办呢?当然是“暂估入账”啦!对于“暂估”相关知识点还不太熟悉的考生们,今天琉璃学姐将为大家详细介绍“暂估”的实际运用场景以及使用好处,赶紧一起来了解一下吧!

.jpg)

税务师考试知识点:“暂估”相关内容介绍

1、什么是“暂估”?

暂估是指本月存货已经入库,但发票尚未收到,不能确定存货的入库成本,需要暂估入账。

2、怎么用“暂估”?

暂估入账的成本,不是想入多少就入多少,应该按照实际的来确定。一般是按货物清单或合同约定的价格入账。

3、用好“暂估”有什么用?

用好“暂估”,降低收入,可以少缴税;提高成本,也可以少缴税。

但是,每个企业都不会说,我们少卖点货吧,这个月交税太多了,当然也有的通过不开发票少列支收入来实现,这是属于违法行为,我们另谈。

与之相对应的,本应该属于成本费用列支的,我们没有列支,那就亏大了。

比如,固定资产预估,每月的折旧本可以计入成本费用,我们非要等到发票来了才入账,一是,容易造成资产状况反映不实;二是,由于折旧没有计入成本费用,导致企业反映的当期利润不实,当期预缴的企业所得税增加。所以,企业要正确利用暂估入账,避免企业造成不必要的损失。

重要提醒:暂估入账后,如果在汇算清缴之前,还未取的发票,要做纳税调整处理。所以,不要暂估入完账,抵完税后就万事大吉,要及时索取发票,避免被调增的风险。

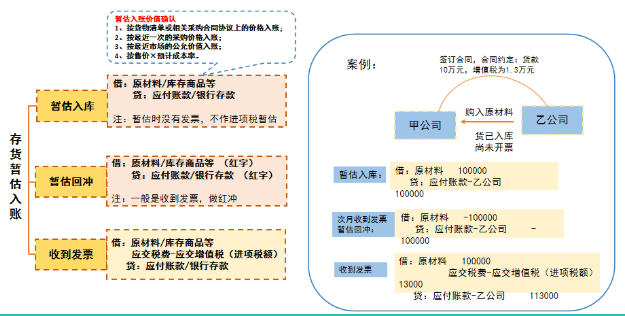

【附上】“暂估”的账务处理

1、暂估入库

【案例介绍】甲公司购进原材料A一批用于生产商品B(可以取得增值税专用发票,税率17%),原材料已验收入库,但尚未收到发票。合同约定材料价格共计1 170元(含税)。

【解析】

借:原材料——A 1000

贷:应付账款——暂估/无票(某供应商)1000

注意:未取得增值税专用发票的,不能申报抵扣增值税进项税额。因此,不存在进项税额的暂估抵扣问题,且上述分录中,暂估金额应当按照不含税价格口径暂估。

2、暂估回冲

按照规定,暂估入库要在次月月初红字冲回,但在实际工作当中,如果当月发票还是没有收到,月初冲回月末再次暂估,会无形中加大工作量,一般是在收到发票时再冲回。

①红字冲回暂估入库

借:原材料——A-1000

贷:应付账款——暂估/无票(某供应商)-1000

②收到发票,做入库处理

借:原材料——A 1000

应交税费——应交增值税(进项税额)170

贷:应付账款——某供应商1170

2021年税务师备考资料下载> >

2021年税务师备考资料下载> >

以上就是文章的全部内容,如果你想学习更多税务师相关知识,欢迎大家前往高顿教育官网CTA频道!

分享:

分享:

声明:

(一)由于考试政策等各方面情况的不断调整与变化,本网站所提供的考试信息仅供参考,请以权威部门公布的正式信息为准。

(二)本网站在文章内容来源出处标注为其他平台的稿件均为转载稿,免费转载出于非商业性学习目的,版权归原作者所有。如您对内容、版权等问题存在异议请与本站联系,我们会及时进行处理解决。

相关文章

- 高顿教育:2022年税务师考试科目有年限规定吗?一年可以报几科目? 12-15

- 高顿教育:想要提高备考效率?税务师考试真题利用起来! 12-15

- 高顿教育:想要提高备考效率?税务师考试真题利用起来! 12-15

- 高顿教育:税务师考试成绩几年内有效?错过这个期限有什么后果么? 12-13

- 高顿教育:税务师考试的难度到底是怎样的?每个科目难度多少? 12-13

- 高顿教育:2022年税务师会计与财务怎么备考比较好? 12-13

- 高顿教育:参加2022年税务师考试的小白知道税务师考试几年内通过完成么? 12-13

- 高顿教育:刚刚拿到函授大专可以报考税务师吗?报考税务师需要具备哪些条件呢? 12-13

- 高顿教育:2022年税务师考试报名照片尺寸有什么要求?格式是怎样的? 12-13

- 高顿教育:税务师考试成绩标准是什么?2022年税务师报名费多少钱? 12-10

最新资讯

会计人必读